皆さんは「ストラクチャードファイナンス」についてご存知でしょうか。

実務として関わったことがないと具体的にイメージするのは難しいかもしれません。

今回はストラクチャードファイナンスやその典型例のLBOファイナンスについて、基礎から解説していきます。

・ストラクチャードファイナンスの意味や種類

・LBOファイナンスの特徴

・LBOファイナンスのスキーム

>金融業界に詳しいコンサルタントへの転職相談(無料)はこちら

ストラクチャードファイナンスとは?

ストラクチャードファイナンスの種類

「ストラクチャードファイナンス」とは、その名の通り、ストラクチャー(structure;仕組み)を活用したファイナンスのことです。

- LBOファイナンス

- プロジェクトファイナンス

- 資産の流動化

- リースファイナンス

などがあります。

プロジェクトや資産の価値で判断して資金調達を行うため、企業の信用力のみに拠らない大規模な調達ができることが特徴です。

本記事では、その中でも典型的である「LBOファイナンス」に焦点を当てて解説していきます。

LBOファイナンス

「LBO」とは「Leveraged Buyout;レバレッジド・バイアウト」の略で、金融機関などからの資金調達を利用して企業を買収する方法のことです。

「レバレッジ」というのは「てこの原理」の意味です。

てこの原理を使って小さな力で大きなモノを動かすことができるように、少額の自己資本のみで大きな額を扱うことができるため、このように言うことがあります。

LBOファイナンスを活用することにより、買い手は少額の自己資金のみで企業を買収することができます。

LBOファイナンスの特徴

複雑な仕組みのLBOファイナンスですが、どのようなメリットがあるのか解説していきます。

レバレッジが効く

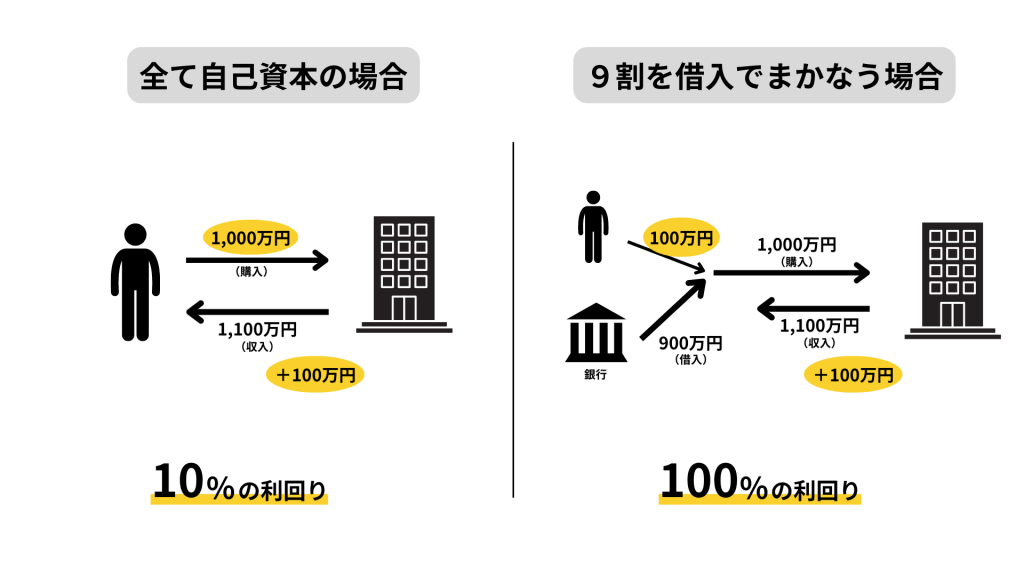

レバレッジを効かせることで投資効率を上げることができます。

まずは分かりやすいように、不動産投資をイメージしてみてください。

全て自己資本で投資をした場合、1,100万円の収入を得ると利回りは10%ということになります。

一方で、借入を利用した場合、100万円が100万円を生み出していることになり、利回りは100%です。

(※単純化のため返済利子は無視しています)

このように、借入をすることによって投資効率を上げることができます。

バイアウトファンドの場合も同じで、レバレッジを効かせることで効率よく投資を行うことができます。

ノンリコースローン

ノンリコースローンとは、返済の責任範囲を限定するローンのことです。

バイアウトファンドの場合、ファンドではなく被買収企業が返済義務を負うことになります。

借り手であるファンドにとっては責任範囲を限定することができますが、その分金利は通常の借入時より高く設定されます。

補足:LBOファイナンスについて

メザニン

LBOの際に提供されるファイナンスとしては、シニアローンやメザニンローンなどがあります。

「メザニン」というのは「中2階」という意味で、デットとエクイティの中間的な性質を持っています。

優先株式、劣後ローン、劣後債などの種類があり、一般的にはミドルリスク・ミドルリターンと言えます。

また、バイアウトファンドの場合、利益剰余金が貯まってくるとメザニンが不必要になり、途中償還されるケースもよくあります。

コベナンツ条項

会社自体の信用力が切り離されたLBOファイナンスでは、銀行などの貸し手にとってはリスクが大きいです。

そのため、情報の開示を求めたり、各指標を一定以上(以下)にするように求めたりするなどの制約が課される場合があり、これを「コベナンツ条項」といいます。

交渉をしながらコベナンツ条項を作っていくのが、フロントの重要な役割となっています。

>金融業界に詳しいコンサルタントへの転職相談(無料)はこちら

LBOファイナンスのスキーム

実際にどのようなスキームでLBOが行われているかについて解説します。

1.SPC(特別目的会社)を設立する

まずは買い手がSPC(特別目的会社)を設立します。

SPC(Special Purpose Company)とは、何か特定の事業を行うのではなく、ある目的のためだけに存在する会社のことで、実務面は他の会社に委託されています。

2.SPCが資金を調達する

次に、SPCが金融機関などから資金調達を行います。

この段階で、上記で説明したLBOファイナンスが重要となってきます。

シニアローンだけではなく、メザニンやエクイティも活用しながら、リスクとリターンのバランスを考えていくことも重要です。

3.SPCが対象会社を買収する

調達した資金をもとに、SPCが対象会社を買収します。

買収の際には、社内外の関係者と調整の上、膨大な量の契約書を作成する必要があります。(ドキュメンテーション)

4.SPCと対象会社が合併する

最後に、SPCと対象会社が合併し、新会社となります。

SPCは買収資金調達のための“特別目的会社”なので、買収後は対象会社と合併し、対象会社が借入金を返済していきます。

まとめ

今回はストラクチャードファイナンスの中でも典型的な「LBOファイナンス」について特に詳しく解説してきました。

コトラでは、業界出身のコンサルタントが転職のご支援をさせていただきます。

ぜひ、お気軽にご相談ください。

>金融業界に詳しいコンサルタントへの転職相談(無料)はこちら

ストラクチャードファイナンス関連転職・求人情報

- 日本生命保険相互会社/大手生命保険会社の海外ストラクチャードファイナンス担当/~1200万円/東京都

- 日本生命保険相互会社/大手生命保険会社の海外ストラクチャードファイナンス担当【課長クラス】/1200万円~1600万円/東京都

- リース会社でのファイナンス関連業務/~1200万円/東京都

- 東証プライム上場企業でのストラクチャードファイナンス/管理業務全般担当(副部長クラス)/1000万円~1400万円/東京都

- 銀行系リース会社での海外インフラプロジェクト投融資業務/~1200万円/東京都

- 大手ネット証券でのストラクチャード・プロダクツ部(グローバルマーケッツ部門)/~800万円/東京都

- 大手リース会社でのミドルオフィス人材(船舶向け案件・市況分析、ポートフォリオ管理、営業計画立案)/~1200万円/東京都

- 大手リース会社での海外フロントオフィス人材(船舶向け案件分析、契約対応、海外向け営業)/~1200万円/東京都

- 銀行系リース会社での投融資部(LBO)/~1400万円/東京都

- 大手銀行でのプロジェクトファイナンス部兼スペシャルファイナンス部 ミドルバック担当 ●転勤無し●/~1000万円/東京都

- 金融コンサルティング会社での金融マネジメントコンサルタント/年収:800万円~1600万円/東京都

- みずほ証券株式会社/大手証券会社の投資銀行プロダクツ業務(アセットファイナンス・ストラクチャードファイナンス・証券化商品等のアレンジメント及びソリューションアド/年収:800万円~1800万円/東京都

- 大手銀行での船舶ファイナンス/年収:~1000万円/東京都

- 日系大手信託銀行における金銭債権等の証券化/流動化業務(クロスボーダー含む)資産金融部/年収:~1200万円/東京都

- 日系大手信託銀行でのストラクチャードファイナンス業務/年収:800万円~1200万円/東京都

- 大手銀行での住宅ローンセンター人財/年収:~1000万円/お問い合わせください。

- 銀行での証券化・流動化業務担当/年収:~1000万円/東京都

- 株式会社三菱UFJ銀行/グローバルバンクでのストラクチャードファイナンス審査業務/年収:800万円~1200万円/東京都

- 政府系金融機関でのストラクチャードファイナンス/年収:~1200万円/東京都

- 大手銀行での外為法令等対応事務企画人財/年収:~800万円/神奈川県

- 大手銀行でのプロジェクトファイナンス/年収:~1200万円/東京都

- 大手銀行での営業人財(渉外担当)※第二新卒/年収:~800万円/お問い合わせください。

- 大手銀行でのストラクチャードファイナンス審査/年収:~1200万円/東京都

- 大手銀行でのプロジェクトファイナンス(全般) / フロント業務/年収:~1400万円/東京都

- 銀行でのストラクチャードファイナンス業務/年収:~1200万円/お問い合わせください。

- 株式会社みずほ銀行/大手銀行でのプロジェクトファイナンス業務(国内・海外、エネルギー・インフラPPP)/年収:~1200万円/東京都

- 株式会社三菱UFJ銀行/グローバルバンクでのクロスボーダーシンジケートローン/年収:~1600万円/東京都

-4.png)